ニュースリリースnews release

「金融検査マニュアル」廃止後に求められる金融機関のビジネスモデルについて

トピックス2020年1月29日

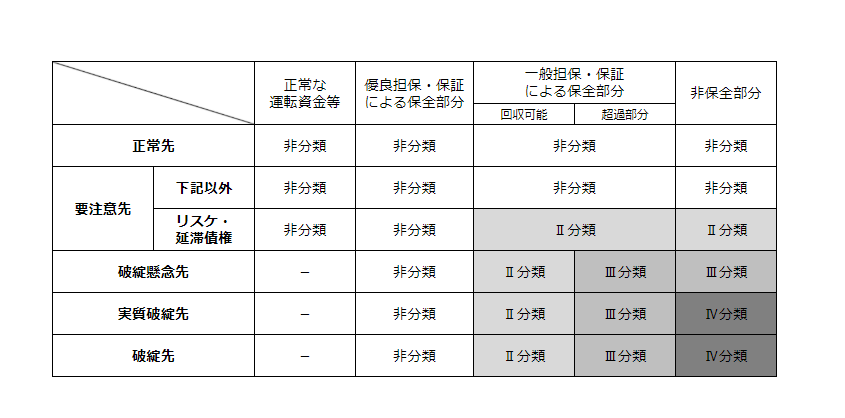

金融機関は、法人・個人事業主の皆様の決算書・確定申告書(3期分)に基づき、債務者区分を設定します。 債務者区分を設定する過程において、金融機関は様々な指標に基づき、債務者に点数を付けていき、格付評価しています。 その評価を基にして、例えば不動産担保の有無と合わせて、貸出金利が決まります。 この点で金利はいわば、金融機関から見れば、債務者への「貸出リスクをどこまで受け入れるか」という姿勢の表れといえます。

また金融機関は、債務者区分に応じて貸倒引当金を積む必要があります。貸倒引当金とは、貸したお金が返ってこなかった場合を想定した積立金といえます。  この表の右下に行くほど引当金をたくさん積み立てなければいけないので、その分自由に動かすことができるお金が少なくなります。 金融機関からすると、格付けの低い顧客に貸出したくなくなるわけです。つまり融資に消極的になるということです。

この表の右下に行くほど引当金をたくさん積み立てなければいけないので、その分自由に動かすことができるお金が少なくなります。 金融機関からすると、格付けの低い顧客に貸出したくなくなるわけです。つまり融資に消極的になるということです。

これまで金融機関は「金融検査マニュアル」に基づき、引当金を決めてきました。 金融検査マニュアルは、バブル崩壊後、1999年に不良債権処理を進めるために、画一的なルールの集合体として行政が策定しましたが、一定の役目を終え、今年12月に廃止になりました。

そのため、これからの金融機関には、画一的なルール・マニュアルに縛られず、主体的・多様性・創意工夫に基づくビジネスモデルの構築が求められるようになりました。 現在、金融機関毎に、融資業務について、経営理念を明確にし、自らの強みを活かして、独自の取組みを行う動きが広がりつつあります。

フィナンシャルドゥの経営理念は「お客様から必要とされ、お客様へ尽くします」、強みは「不動産査定力・買取力・全国対応力」です。 フィナンシャルドゥは貸金業者として、預金取扱金融機関ができないことをサポートするため、リスクマネーを供給することが求められています。 債務者区分で評価されたお客様に対して、きちんとリスクを受け入れ、自らの強みを活かした不動産査定力により評価した不動産担保価額の範囲内で、しっかりご融資を行ってまいります。

フィナンシャルドゥは不動産まわりのお悩み、ご相談をトータル不動産ソリューションにより対応することで、これからもお客様から必要とされる会社を目指す取組みを行ってまいります。

cursor